iDeCo・NISA・特定口座の資産配分を変えて節税効果を最適化してみた

齢三十を超えてくると、どうすればiDeCo・NISAなどの非課税制度をフル活用できるのかが悩みになります。

と言うわけで、各口座で運用するファンドを見直しました。

下記のBefore Afterにあるように、非課税口座ではリターンが大きいもの、特定口座ではリターンが小さいものを購入します。

| 口座 | Before | After |

|---|---|---|

| iDeCo | 株式・債券・REIT | 株式 |

| 一般NISA | 株式・債券・REIT | 株式・REIT |

| 特定 | 株式・債券・REIT | 債券(※) |

※NISA枠を使い切った後は、特定口座でも株式・REITを購入する

Contents

Before:各口座で株式5・債券4・REIT1の割合

見直すきっかけになったのは、大きなリターンを見込めない債券をiDeCo・NISAで運用していることに疑問を持ったことです。

以前は特定口座を使わず、iDeCo・NISAでそれぞれ株式5・債券4・REIT1のバランスで運用していました。

非課税枠を余らせる理由はないため、この時点では債券であっても購入することに問題はなかったと思います。

| 口座 | Before |

|---|---|

| iDeCo | 株式5・債券4・REIT1 |

| 一般NISA | 株式5・債券4・REIT1 |

半年ほど前から、(将来が不安で)特定口座での運用もはじめました。

各口座で株式5・債券4・REIT1のバランスです。

ここで、非課税で運用したい株式を特定口座で買い、逆に非課税でも恩恵が小さい債券をiDeCo・NISAで買っていることに疑問を持ちました(赤文字の部分)

| 口座 | Before |

|---|---|

| iDeCo | 株式5・債券4・REIT1 |

| 一般NISA | 株式5・債券4・REIT1 |

| 特定 | 株式5・債券4・REIT1 |

「現金化する時点で債券よりも株式・REITの方が含み益が大きい」と仮定した場合、特定口座よりも非課税口座で運用している方が、手元に多くのお金が残ります。

特定口座で運用している場合、利益確定時に約20%の税金を取られるからです。

含み益を100万とした場合、口座の使い方で運用結果がどのように変わるか、簡易的にシミュレーションしてみました。

口座ごとの含み益の割合は、適当です。

各口座で株式5・債券4・REIT1の割合にした場合

非課税口座:含み益50万 × 税率20% = 10万 …が非課税!

特定口座 :含み益50万 × 税率20% = 10万 …が課税!非課税口座に株式・REITを集約した場合

非課税口座:含み益90万 × 税率20% = 18万 …が非課税!

特定口座 :含み益10万 × 税率20% = 2万 …が課税!

ひとつ目は、各口座で株式・債券・REITを同じ割合で運用しているため、含み益が課税口座に分散されています。

その分だけ税金が高くなります。

ふたつ目は、非課税口座に株式・REITを集約し、逆に債券を特定口座にまわしたパターンです。

非課税口座の含み益が増えることが想定されますが、この分は非課税。

債券がメインの特定口座のみ課税されることになり、税金が下がります。

After:非課税口座に株式・REITを集約

この考え方が正しいのであれば既に専門家が推奨しているはずなので、念のために探してみたところ、ドンピシャな動画が見つかりました。

問題なさそうです。

と言うことで、冒頭にも載せた下表のうち After に変更することにしました。

| 口座 | Before | After |

|---|---|---|

| iDeCo | 株式・債券・REIT | 株式 |

| 一般NISA | 株式・債券・REIT | 株式・REIT |

| 特定 | 株式・債券・REIT | 債券(※) |

※NISA枠を使い切った後は、特定口座でも株式・REITを購入する

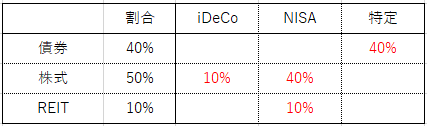

具体的に言うと、口座・資産別に下記の割合にしました。

各口座を単体で見ると資産割合がガラッと変わりますが、合算したときの割合は変わらず、株式5・債券4・REIT1のままです。

(´・ω・`)

ぼく

最初はこの辺りの計算が難しかったけど、とりあえずiDeCo・NISAで株式・REITを買って、特定口座でアセットバランスを整えるようにしたら案外簡単だった

iDeCo

とりあえず、iDeCoでは新興国株式に全振りしました。

老後まで運用することが確定しているため、最大のリターンを期待できると思ったからです。

正直、そこまで深く考えてません。

NISA

NISAでは、同じくリターンの大きい株式・REITを購入します。

債券の積み立ては設定していないため、NISAに債券が混じることはありません。

証券会社によって名前が変わるかもしれませんが、「NISA枠ぎりぎり注文」と「課税枠シフト注文」を使うことがポイントです。

NISAの上限額を超えた分は、自動的に特定口座で購入できるようになります。

・NISA枠ぎりぎり注文

積立金額が残りのNISA投資可能枠よりも多い場合、NISA投資可能枠を使い切る金額で積立発注を行ないます。

・課税枠シフト注文

積立金額が残りのNISA投資可能枠よりも多い場合、課税預り(一般預り、特定預り)として積立発注を行ないます。NISA枠ぎりぎり注文と組み合わせることで、NISA投資可能枠を使い切り、かつ超過した金額を課税預りとして積立発注を行ないます。

引用:SBI証券

特定口座

特定口座では、リターンの小さい債券を購入します。

株式・REITについても、NISAの上限を超えた分は特定口座で購入されます(NISA枠ぎりぎり注文 & 課税枠シフト注文)

懸念事項

このようにすると節税効果を最大化できますが、懸念事項はないのでしょうか。

ありそうです。

リバランスが難しい

口座ごとにバランスを整えている場合は、リバランスがシンプルに完結します。

今回のように最適化すると、すこしだけ難易度が上がります。

- 口座を横断して資産クラス別に時価評価額を集計

- 適正なバランスと比較

- どの口座の何をどこにリバランスするか判断

上記の1~2については、過去に作ったリバランスツールで計算できそうです。

下記のリンクからダウンロードできます。

⇒計算ゼロでリバランスできるエクセルのツールを作ってみたその一方で、3はすこし難解です。

債券の割合が大きくなった場合は、特定口座の中で債券 → 株式にリバランスで問題ないですが、株式の割合が大きくなった場合はどうなるのでしょうか…。

非課税口座では債券を買わないルールなので、唯一できるのはNISAの株式を売却し、特定口座で債券を買うことになると思います(特定口座内の株式 → 債券で収まる場合もありますが)

NISAの株式を売却した場合、NISA枠を消費したままになるのがもったいない感じがあります。

(´・ω・`)

ぼく

リバランスし放題のiDeCoで調整するのが良さそうですが、株式のみで運用したい。しっくりくる方法が見つかってない…

暴落の可能性

「現金化する時点で債券よりも株式・REITの方が含み益が大きい」と仮定すると、最適化した方がよいと思いますが、この仮定が外れる可能性があります。

出口戦略をしっかり練っていれば影響ないと思いますが、ひとつの懸念事項として挙げておきます。

現金化するとバランスが崩れる

ただの個人的な意見ですが、運用中の投資信託のうち一部を現金化したくなったとき、何となく特定口座から優先的に現金化したいです。

そうなると、特定口座は債券がメインのため、株式・債券・REITのバランスが一気に崩れます。

NISAからも現金化しないといけないのかな…

まとめ

というわけで今回は、iDeCo・NISA・特定口座の使い方を見直し、節税効果を最適化する考え方をまとめました。

自分はしばらくこれで様子見します。

| 口座 | Before | After |

|---|---|---|

| iDeCo | 株式・債券・REIT | 株式 |

| 一般NISA | 株式・債券・REIT | 株式・REIT |

| 特定 | 株式・債券・REIT | 債券(※) |

※NISA枠を使い切った後は、特定口座でも株式・REITを購入する

(´・ω・`)

ぼく

この方法が良いと約束しているわけではないので、注意してね